終身雇用のない時代の突入して、国が副業を支援する時代になりました。2022年からは家庭科の授業で投資信託が始まるなど、投資に興味を持つ方が増えています。

投資の中でも海外FXは、少額で始められるうえに大きなリターンが見込める人気が高い副業です。

投資をして得た利益は確定申告をして利益の申告をしますが、海外FXも例外ではありません。

このページでは、そんな海外FXでの確定申告方法や必要書類について詳しく解説します。

トウシくん

トウシくん海外FXの確定申告のルール

確定申告とは、日本の租税に関する手続きを言います。会社からの給与所得しかない方は、会社全体で年末調整といって所得にかかる税金を計算してくれます。

翌年に支払う住民税なども、会社の給料から差し引かれる仕組みです。

しかし海外FXなどで所得がある場合は、自身しか収入の把握ができていないので、自ら確定申告をして所得の提出をする必要があります。

申告時期は2月中旬から3月中旬まで

確定申告の時期は、原則2月中旬~3月中旬までと決まっています。その際に前年の1月1日~12月31日までの所得を申告する仕組みです。

2021年1月1日~12月31日までの所得

→2022年2月中旬からの確定申告で申告をする

あくまでもその年ではなく前年分の申告です。

確定申告は、申告時期を過ぎた場合でも過去分の申告ができます。

しかしその場合は、追加徴税などのペナルティが発生するので申告時期に行っていた方が良いでしょう。

海外FXの利益+給与/事業所得で課税額が決まる

国内FXでは、得た利益の一律20%ほどの課税額となる申告分離方式と定められています。

海外FXは会社で得た所得や事業所得、副業収入などが合算された金額から税率が決まる総合課税方式で算出される仕組みです。

所得が多いとその分税率も上がり、5%〜45%が支払う税金として計算されます。

海外FXの税金が高いというよりは、国内FXが日本企業のため税制面の優遇が多いというだけです。

一定の利益が出ていない方は申告義務が発生しない

海外FXを使って1年間の利益が出たとしても、必ず申告義務が発生するわけではありません。

給与所得者→海外FXでの利益が年間20万円以下

非給与所得者→海外FXでの利益が年間38万円以下

上記のようなケースでは申告をしなくても良い仕組みです。

複数社の海外FXを使っている場合は、合計での損益が上記額を超えた場合で申告義務が発生するので注意しましょう。

A社利益100万円、B社損失40万円といったケースでは、損失のでたB社分も申告しましょう。B社での損失を引いた60万円が利益とみなされます。

雑所得としてみなされる

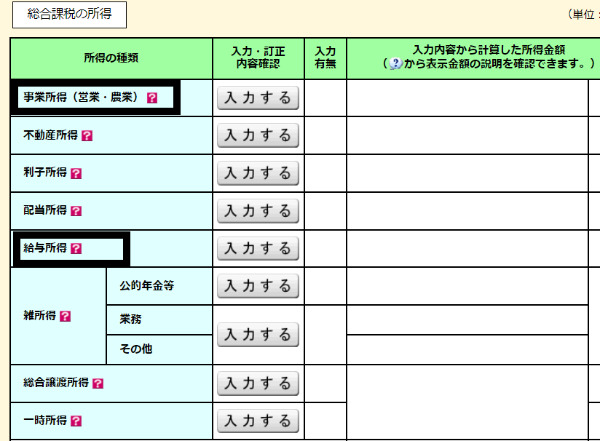

確定申告では、国税庁のHPから申告書の作成を行います。

その際に海外FXの項目を入力する欄は「雑所得、業務その他」という項目です。

雑所得は海外FXだけでなく、暗号資産やアフィリエイト、フリマアプリでの差益といった副業報酬も含まれます。

雑所得で一定の利益、海外FXで損失がある場合は確定申告時に海外FXで出た損失も申告しましょう。海外FXでの損失分が引かれた金額で所得計算されるので、支払う税金が安く抑えられます。

還付金が戻る場合もある

確定申告をしたからといって、必ず所得税の支払いをするわけではありません。会社員やアルバイトの方は、お給料から所得税を払いすぎているケースもあります。

その場合は、確定申告をすることで払いすぎた税金が戻ってくるのです。

もしも確定申告をしなければ、本来戻るかもしれなかった還付金が戻ってきません。また支払う側でも所得隠しや脱税の疑いをかけられるので、必ず申告をしておきましょう。

海外FXの申告で必要な書類

次に、海外FXで利益が出た場合に必要となる書類について紹介します。

以下の書類を全て用意する必要はなく、自身の状況に適したものだけを用意します。

具体的に見ていきましょう。

必要書類①年間取引報告書(全員が対象)

まずは、海外FXで得た利益を確認する年間取引報告書です。

年間取引報告書はMT4やMT5でダウンロードができます。

MT4やMT5のスマホアプリ版ではダウンロードできません。

必ずパソコンからダウンロードしましょう。

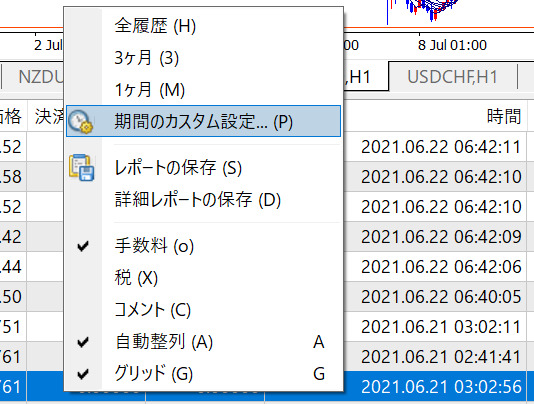

MT4/MT5の上部にある「表示」→「ターミナル」→「口座履歴」の順にクリックをします。

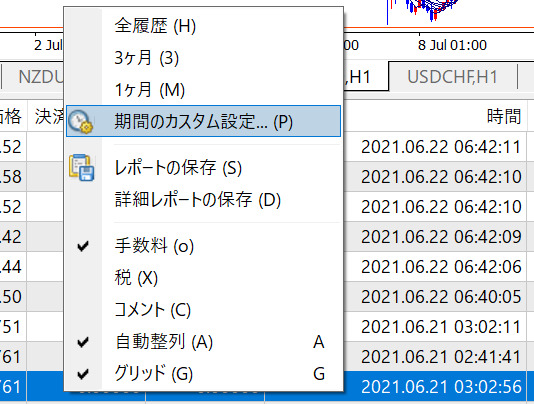

その後、 口座履歴内で右クリックをすると以下のような画面が表示されるので「期間のカスタム設定」をクリックしましょう。

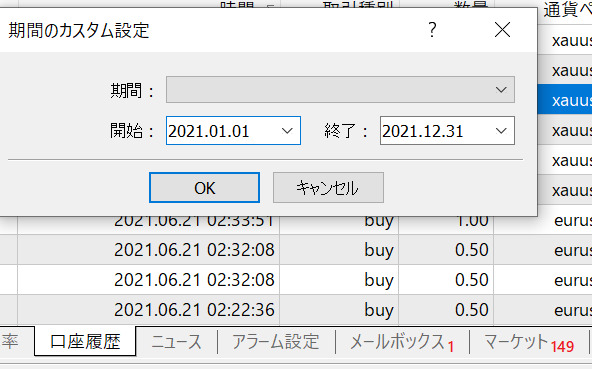

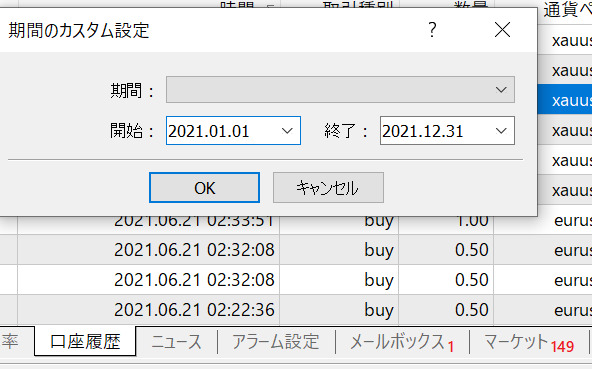

次に表示された画面で、確定申告をする対象年の期間を選択します。

確定申告では、申告する年の1月1日~12月31日までに決済したポジションが対象となります。

期間設定後に、再度口座履歴内を右クリックしてレポートの保存をすれば完了です。

レポートのクローズドトレード損益にその年の利益が記載されています。

日本円口座ではなく、米ドルやユーロといった外貨建て口座の場合はその時のレートで日本円に換算して計算する必要があります。

必要書類②マイナンバー書類(全員が対象)

基本的に確定申告の際には、マイナンバーカードが必要となります。

全ての方がマイナンバーカードを発行しているわけでは無いので、通知カードやマイナンバーの記載された運転免許証や住民票でも代用可能です。

早めに用意しておくといいよ。

マイナンバー記載の書類は確定申告時の必須書類になるので、必ず事前に用意しておきましょう。

必要書類③海外FXにかかった経費の領収書(一部の方のみ)

海外FXの課税制度は、給与所得+海外FXの利益から課税対象額が決まる仕組みになっています。

日本では累進課税制度が採用されているので、総合所得が多いほど税率も上がる仕組みです。

しかし、経費を計上しておけば総合所得を抑えられるので、納付する税金を合法的に安くできます。

- 海外FX関連のセミナー代やセミナー会場までの交通費

- 海外FXに関連する書籍代

- EAやVPSの利用料や購入代金

- 海外FX専用に使ったスマホ代やその通信費※

※海外以外の用途で使っている場合は、通信費から他の用途時間などの割合を計算して経費計上する必要があります。

必要書類④源泉徴収票(給与所得者のみ)

会社員やアルバイトの方で、会社からお給料をもらっている場合は源泉徴収が必要となります。

源泉徴収は、毎年の年末調整で発行されるものです。

給与を出している会社は、従業員に源泉徴収票を提出することが義務付けられています。

そのため、貰っていないという方がいれば、会社にその旨を伝えて確定申告までに用意しておくようにしましょう。

2021年時点の制度では、確定申告書類に源泉徴収票を添付しなくてもいい決まりとなっています。しかし、入力時に必要な情報が記載されているほか、7年間の保管義務が定められているので大切に保管しておきましょう。

必要書類⑤所得控除の証明書(一部の方のみ)

総合所得を抑えるには、先ほど解説した経費だけが対象になるわけではありません。

所得控除には以下のようなものも含まれます。

- 基礎控除

- 雑損控除

- 医療費控除

- 社会保険料控除

- 寄付金控除

- 生命保険料控除

- 地震保険料控除

- 寡夫控除

- 寡婦控除

- 勤労学生控除

- 小規模企業共済等掛金控除

- 障害者控除

- 配偶者控除

- 配偶者特別控除

- 扶養控除

基礎控除は所得に応じて変わる控除額なので、確定申告をする方全員が自動的に対象となります。

生命保険の控除証明書や、医療費控除の証明ができる書類がある方は必ず用意しておきましょう。

海外FXで利益が出た場合の確定申告方法

海外FXの利用で確定申告が必要な場合、申告の方法は以下の5種類から選べます。

- 国税庁HPから申告書に記入して郵送する

- 申告会場で申告書に記入して郵送する

- 税理士に依頼して申告をする

- 「e-Tax」でマイナンバーカード方式で申告

- 「e-Tax」でID・パスワード方式で申告

①と②ではいずれも、国税庁のHPから申告書に記入をする方法となります。

③の税理士に依頼では当然費用がかかってしまうので、経費が少ない方や申告の手間が少ない場合は自身で行うといいでしょう。

④と⑤のe-tax方式では、通常の申告よりも簡略化された申告が可能です。

e-taxとは?!

国税庁の提供する国税電子申告・納付のシステム。

郵送の必要がなく申告データで送れる。

郵送の必要がないので、自宅に居ながら申告作業が完結します。

また、払いすぎた税金が戻ってくる還付金も、通常の申告よりも早く返還されるメリットがあります。

それならこっちで申告しようかな。

以下のものが必要となるから、e-tax利用の場合は事前に用意しておく必要があるよ。

- マイナンバーカードの取得

- 利用者識別番号の取得

- ICカードリーダーの購入

自宅のパソコンでe-tax利用の環境を整える必要があります。

これらの準備をしておけば翌年からも同じ手順でできるので、e-tax利用の方は準備をしておきましょう。

確定申告の手順

次に、国税庁HPから確定申告をする際の手順について解説します。

確定申告の期間はいつでもできるわけではなく、2月中旬ごろからスタートすると覚えておきましょう。

国税庁HPにアクセスする

まずは、国税庁のHPにアクセスをします。

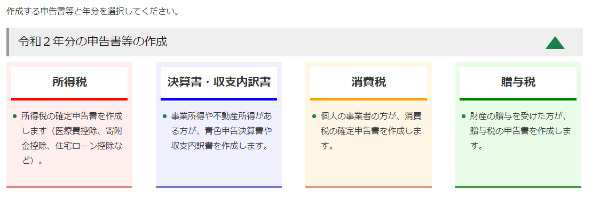

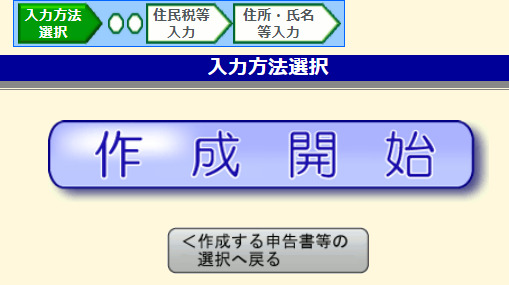

確定申告書作成コーナーに進むと上のような画面が表示されるので「作成開始」をクリックしましょう。

次の画面で提出方法の選択をします。

- e-taxマイナンバー方式

- e-taxIDパスワード方式

- 印刷して提出

e-taxの準備ができていない人は、右側にある印刷して提出をクリックしましょう。

自宅で申告書書類を作る場合も、地域の申告会場で作成する際も印刷後に郵送で税務署に提出する形になります。

利用規約に同意後、申告年を選択します。

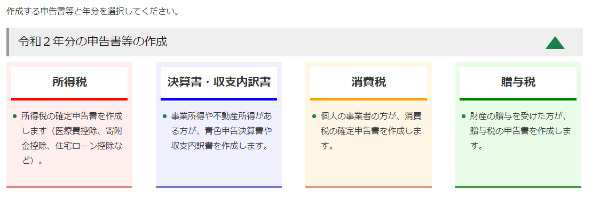

2022年の2月から開始される申告では、2021年(令和3年)の項目をクリックしましょう。

海外FXで利益が出た場合は、所得税の申告をするので左側の「所得税」をクリックします。

確定申告書の作成画面に切り替わり、「作成開始」をクリックすると入力作業に移ります。

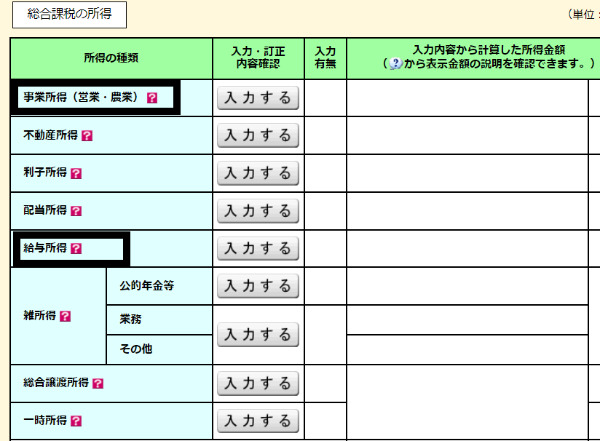

収入金額・所得金額の入力をする

最初の項目は、収入所得の入力画面です。

フリーランスや個人事業主→事業所得をクリック

会社員やアルバイト→給与所得をクリック

給与所得を例に見ていきましょう。

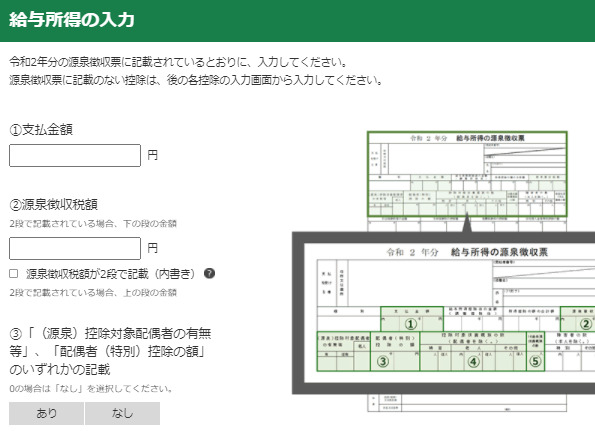

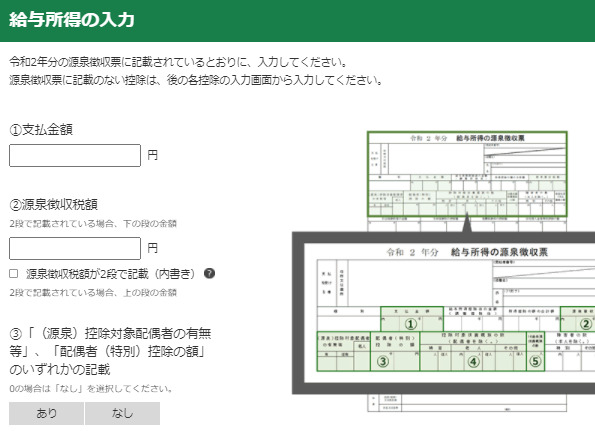

給与所得の入力欄では上のような画面が表示されます。

ここで、源泉徴収票に記載された情報を入力する流れです。

| ①支払金額 | ②源泉徴収税額 | ③「(源泉)控除対象配偶者の有無等」、「配偶者(特別)控除の額」のいずれかの記載 |

| ④控除対象扶養親族の数 | ⑤16歳未満扶養親族の数 | ⑥社会保険料等の金額 |

| ⑦生命保険料の控除額 | ⑧地震保険料の控除額 | ⑨住宅借入金等特別控除の額 |

| ⑩所得金額調整控除額 | ⑪本人が障害者かどうか | ⑫寡婦・ひとり親かどうか |

| ⑬勤労学生かどうか | ⑭支払者の住所 | ⑮支払い者の名称 |

源泉徴収票通りに入力してくださいね。

複数の会社から源泉徴収票を貰っている場合は、それぞれの会社ごとに入力を行います。

全て入力したら「入力内容の確認」をクリックして次へ進みましょう。

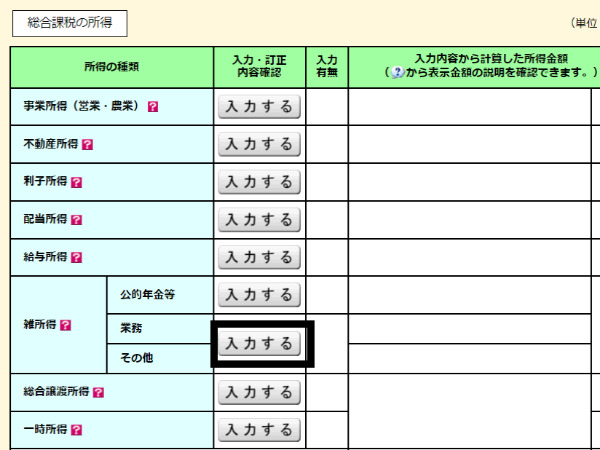

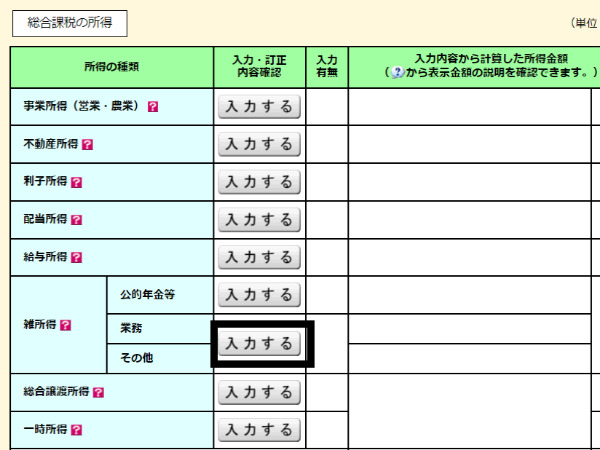

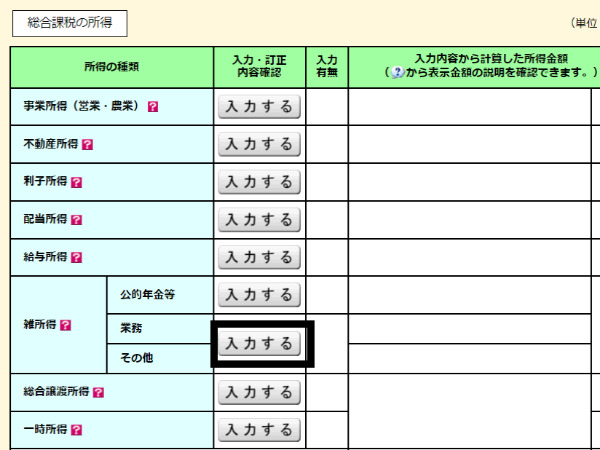

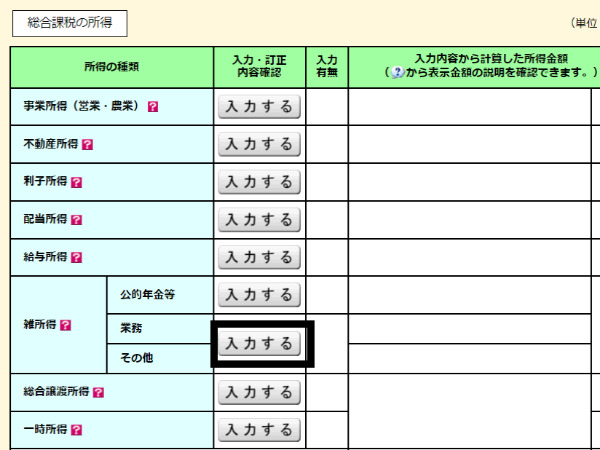

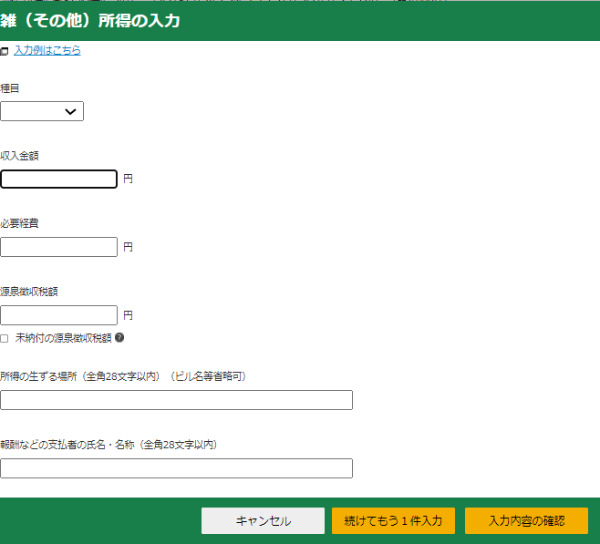

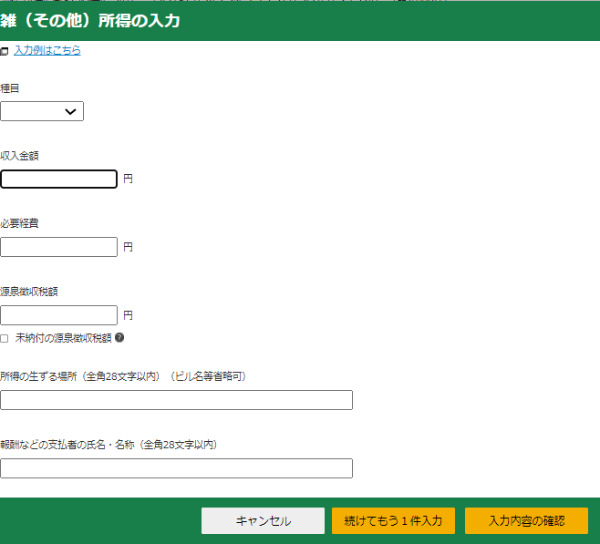

海外FXで出た利益の入力をする

次に、海外FXで出た利益の入力をしていきます。

海外FXの利益は「雑所得」の項目で入力を行います。

業務・その他の入力するをクリックしましょう。

| 種目 | その他、証拠金取引を選択する |

| 収入金額 | 海外FXで1年間で出た利益 |

| 必要経費 | 海外FXでかかった経費 |

| 源泉徴収額 | 未記入 |

| 所得の生じる場所 | 使った海外FX会社の住所 |

| 報酬などの支払者の氏名 | 使った海外FX会社の名前 |

上記の通りに入力をしましょう。

会社の住所や名前に関しては、正式名称や所在地を事前に調べて入力する必要があります。

| XM会社名 | 入力する会社名 | 所在地 |

| XM | Tradexfin Limited. | Unit E, F28, Eden Plaza, Eden Island, Republic of Seychelles |

| GEMFOREX | GEM GROUP NZ LIMITED | Level1,275 Onehunga Mall,Onehunga,Auckland |

| AXIORY | Axiory Global Ltd. | No. 1 Corner of Hutson Street and MarineParade,Belize City,Belize |

XMやAXIORYといった名称はサービス名であって、会社名とは異なるので注意しましょう。

また、前述した経費はこの項目で入力する必要があります。

金額の間違いがないように入力してください。

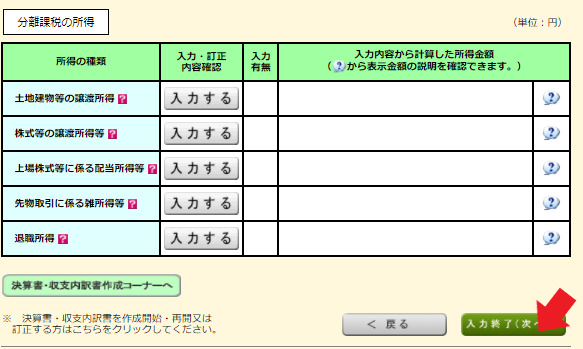

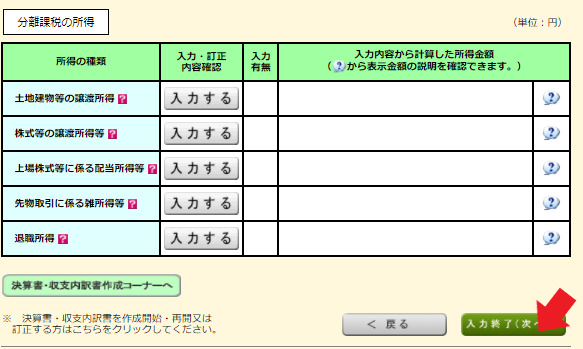

所得控除・税額控除を入力する

海外FXの利益分まで入力が完了したら、最初のページの右下にある「入力終了(次へ)」をクリックします。

所得控除や税額控除の入力画面に移動しましょう。

決められた控除の一覧が表示されています。

控除内容が自身の環境にない場合は、右下にある「入力終了」をクリックしてスキップすれば問題ありません。

配偶者控除や医療費控除、生命保険等の控除がある場合はこのページから入力しておきましょう。

入力が完了したら「入力終了」をクリックします。

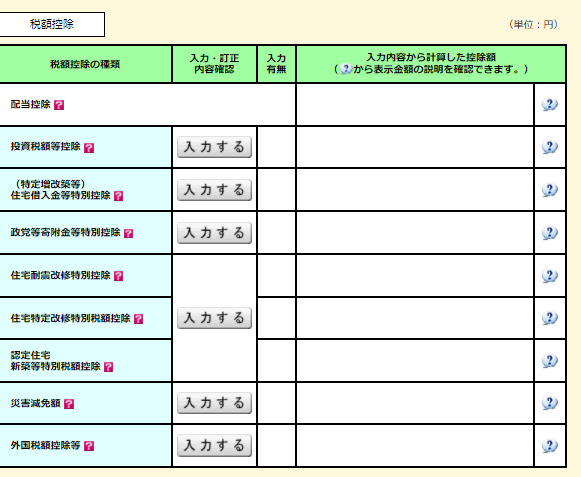

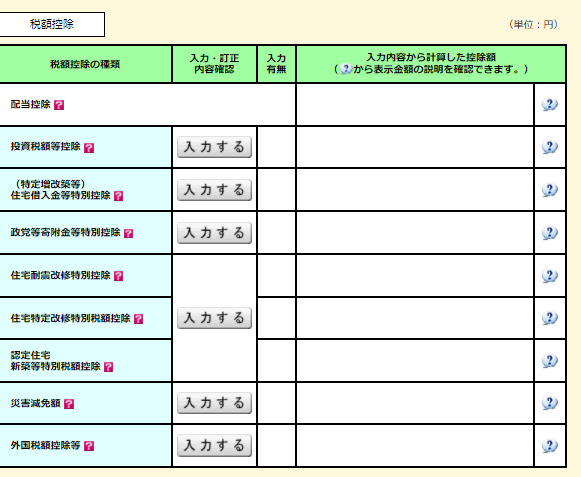

税額控除の入力をする

次の画面で、税額控除の入力画面が表示されます。

先ほどの所得控除の欄と同じで、こちらも該当者のみ入力をしましょう。

該当項目がない場合や入力が完了したら、右下の「入力終了」をクリックして次に進みます。

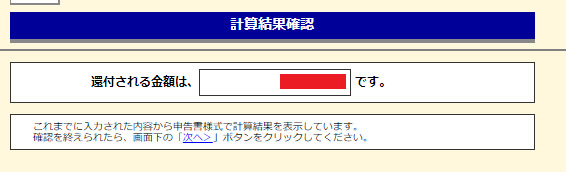

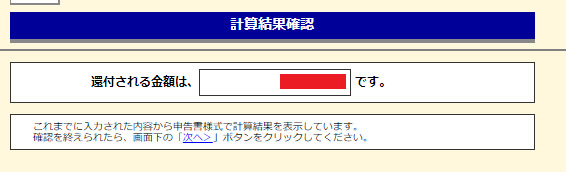

納税額の確認をする

次の画面で、計算された税金の納める額が表示されます。

- 還付される金額は〇〇円です→確定申告後に払いすぎた税金が戻る

- 納付する金額は〇〇円です→確定申告後に収める税金の額

給与所得があって税金を多く払っている場合は、還付金が戻ってきます。

海外FXの利益が大きい場合は納付する税金が表示されるので、その金額を納める必要があるという事です。

ここで収める税金は所得税となり、住民税は確定申告後の5〜6月に送られてくる「住民税決定通知書」に記載されています。

つまり、確定申告後でないと支払う明確な金額が分からないという仕組みだね。

所得税を納めたからといって、全ての税金納付が完了するわけではありません。次の住民税支払いのために利益は残しておくようにしましょう。

確認が完了したら「次へ」をクリックしましょう。

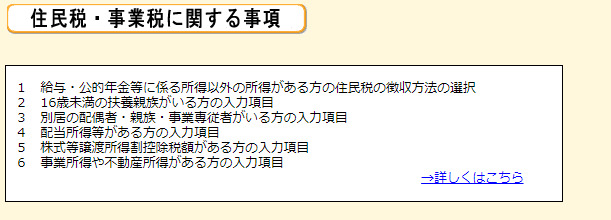

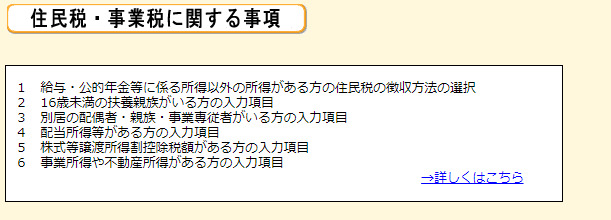

住民税の入力をする

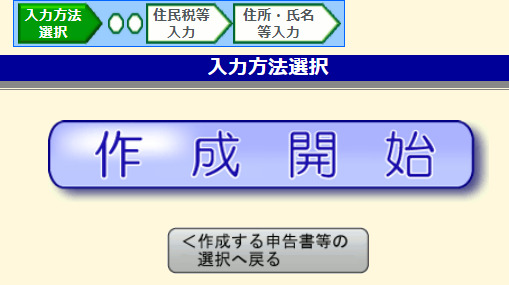

上画像のような画面が表示されます。

画面上の「住民税・事業税に関する事項の入力」をクリックしましょう。

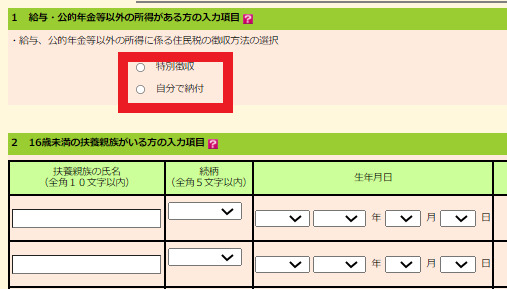

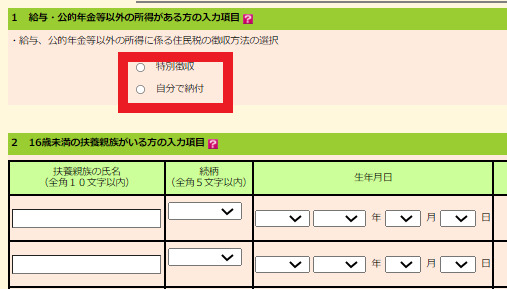

住民税に関する項目が表示されるので、それぞれの入力または選択をします。

最初に表示される項目に、特別徴収と自分で納付とありますが、ここの選択はとても重要です。

「自分で納付」を選択していない場合は、勤め先に住民税のデータが送付されるので海外FXをしていることが会社側から分かってしまいます。

海外FXをしていることを会社に知られたくない場合は、「自分で納付」を選択しましょう。

全ての入力が終わったら「次へ」をクリックしましょう。

申告者情報の入力をする

最後に、申告者情報の入力をします。

事前に用意したマイナンバーはここで入力する必要があるので、自身の番号を間違いのないように入力しましょう。

なお、税金が還付金ではなく所得税を支払う必要がある場合は、以下の方法から支払い方法を選択します。

- 振替納税

- コンビニQR納税

- 電子納税

- クレジットカード納付

- 窓口納付

上記のいずれかから納税方法を選択しましょう。

また、還付金がとして返ってくる場合は、銀行口座の入力を済ませておきましょう。

全ての入力が完了すれば「次へ」をクリックします。

書類を印刷して郵送する

以上で全ての作業が完了しました。

作業完了後に入力した情報を紙にして印刷しましょう。

申告会場ではその場での印刷と送付ができます。

家などで自身で行った場合は、自宅のプリンターかコンビニのネットプリントなどを利用して紙にしておきましょう。

印刷した全ての書類を提出するのではなく、「提出用」と書かれた書類のみを郵送します。

郵送先は、自身の住んでいる地域ごとの税務署となります。

また、税務署の受付や時間外回収箱への投函も可能です。

雑所得がある場合は損失も申告する

雑所得は、海外FXだけの申告場所ではありません。

他の雑所得がある場合に、海外FXで損失が出ていれば損益の通算ができるのです。

- 暗号資産(仮想通貨取引)

- アフィリエイトなどの副業報酬

- フリマアプリなどでの売買差益

上記のような収入は雑所得となります。

例えば暗号資産で50万円の利益、海外FXで10万円損失であれば雑所得の合計が40万円になる仕組みです。

所得額は上がるほど税率も高くなるので、海外FXで損失があっても他の雑所得収入がある場合は損失の申告もした方が良いという事になります。

払う税金を抑えられるので、面倒くさがらずに申告しておくといいでしょう。

海外FXの確定申告まとめ

海外FXの確定申告についてまとめました。

- 海外FXの利益は年間取引報告書で確認する

- 事前にマイナンバー書類を用意しておく

- 経費を計上すれば節税対策に繋がる

- 給与所得者は会社からもらう源泉徴収票を用意する

- 確定申告は国税庁のHPから作成

- 海外FXの利益は雑所得から入力

- 住民税の項目は「自分で納付」にチェックしないと海外FXをしていることが勤め先に分かってしまう

- 海外FXではない雑所得があれば、損失分も申告しておく

海外FXで利益が出て課税の対象となったら、必ず確定申告をしておきましょう。

納税は国民の義務であるので、申告をしないと処罰の対象となります。

納付分を残しておかないと翌年の税金で苦しんでしまうので、あまり使わないで取っておくことが重要ですよ。

コメント